Internationell avkastningsjämförelse: Ett svårt placeringsår gav pensionsfonderna miljardförluster – på lång sikt har avkastningarna ändå ökat

Fjolåret och speciellt dess sista kvartal var svårt för de flesta pensionsplacerare. De största förlusterna på aktiemarknaden drabbade norska Statens pensjonsfond utland, vars tillgångar minskade med sex procent. Granskat ur ett tioårsperspektiv förbättrades ändå avkastningarna för nästan alla aktörer i jämförelsen.

Pensionsskyddscentralens (PSC) jämförelse av placeringsavkastning omfattar 24 arbetspensionsplacerare. Jämförelsen inbegriper de största arbetspensionsanstalterna i Finland och några stora aktörer i Nordeuropa och Nordamerika samt Asien.

Jämförelsen har utökats från föregående år med två pensionsplacerare. Japans (GPIF) och Sydkoreas (NPS) statliga pensionsfonder är med i jämförelsen vilket innebär att nu är tre av världens största pensionsplacerare med.

Den största placeringstillgången innehades av Japan (1 200 md €), de näst största av norska Statens pensjonsfond utland (830 md €) och de tredje största av Sydkorea (500 md €).

– Nu är redan sju av världens tio största pensionsplacerare med. Dessutom har den geografiska omfattningen utökats. Det är intressant att jämföra hur de här två länderna med snabbt åldrande befolkning med sin placeringsverksamhet förbereder sig på den demografiska förändringen, berättar utvecklingschef Mika Vidlund från Pensionsskyddscentralen.

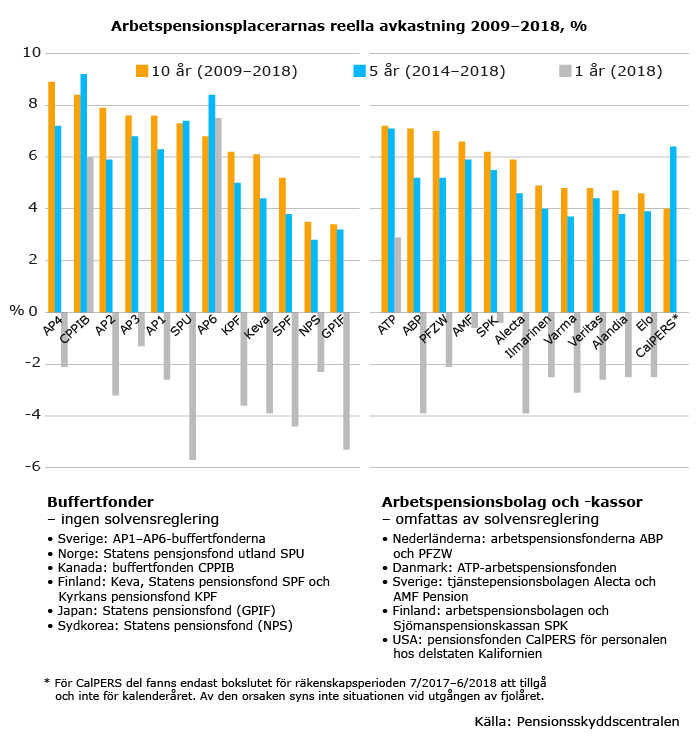

Arbetspensionsplacerarna har indelats i två grupper på basis av sina möjligheter att ta risker: de som är fria från solvensreglering och de som omfattas av sådan. Realavkastningen jämförs på ett, fem och tio års perioder åren 2009–2018.

Den försvagade kronan dämpade Norges förluster

År 2018 var ett svårt år för de flesta arbetspensionsplacerare. De listade aktiernas värdering sjönk kraftigt det sista kvartalet och fick placeringsavkastningarna att sjunka på minus.

Den största förlusten, reellt nästan sex procent, gjordes av norska Statens pensjonsfond utland.

– Resultatet var dramatiskt om man jämför det med föregående års toppavkastning (11,8 %). Förlusterna skulle ha varit ännu större om kronans värde inte sjunkit, berättar specialsakkunnig Antti Mielonen från Pensionsskyddscentralen.

Kanadas arbetspensionsfond CPPIB, den svenska buffertfonden AP6 och Danmarks största arbetspensionsfond ATP skiljer sig från de andra med positiva resultat på 3 till 7 procent.

Jämförelseårets bästa avkastning hade AP6 som gynnades av sina kapitalplaceringar, på samma sätt som CPPIB, vars resultat också förbättrades av att den kanadensiska dollarn försvagades. ATP:s räntebetonade placeringsportfölj genererade också ett gott resultat.

De finländska arbetspensionsförsäkrarnas avkastningar stannade i genomsnitt tre procent på minus, vilket i jämförelsen var medelnivån av avkastningarna år 2018.

Sett ur ett tioårsperspektiv steg avkastningarna

Även om år 2018 var svårt för pensionsplacerarna, steg nästan alla aktörers placeringar på en tioårsperiod. Det förklaras av att 2008 års finanskris inte är med i uppföljningsperioden.

Jämförelsens största realavkastningar under tioårsperioden hade Sveriges största buffertfond AP4 (8,9 %) och Kanadas arbetspensionsfond CPPIB (8,4 %).

De finländska pensionsplacerarnas genomsnittliga årsavkastning var 5–6 procent. De finländska buffertfonderna (Keva, VER, KER) fick ca en procentenhet högre avkastningar än aktörerna som omfattas av solvensregleringen (arbetspensionsbolag och -kassor) under de tio senaste åren.

– Speciellt den goda utvecklingen på aktiemarknaden har gett hög avkastning bland flera aktörer. Handelskriget mellan Kina och USA samt Brexit skapar osäkerhet inför framtiden, vilket redan syns i det sista kvartalet år 2018, berättar Vidlund.

Arbetspensionsplacerarna har olika verksamhetsmiljöer

Utgående från den här jämförelsen kan man inte dra direkta slutsatser om hur framgångsrik placeringsverksamheten har varit. Det slutliga resultatet påverkas av bland annat aktörernas valutaområde och valutakurs samt regleringen som styr placeringsverksamheten.

Ramvillkoren i avkastningsjämförelsen

- Jämförelseperiodens utgångsår och längd påverkar resultatet

- Den årliga variationen i avkastning är stor

- Också medelavkastningen på längre sikt beror på den valda tidpunkten

- Den årliga variationen i avkastning är stor

- Valutaområde och svängningar i valutakursen medför skillnader i resultaten

- Avkastningen uppges i den nationella valutan, dvs. den valuta som pensionerna utbetalas i

- Realavkastningen ger en mer jämförbar bild i och med att inflationen räknas bort

- Avkastningen uppges i den nationella valutan, dvs. den valuta som pensionerna utbetalas i

- Solvensreglering och annan reglering som begränsar riskerna ger ramvillkoren för placeringsverksamheten

Kansainvälinen sijoitustuottovertailu (Etk.fi) Om internationell placeringsjämförelse på finska

Placeringsverksamhet inom arbetspensionssystemet (Etk.fi)

Närmare:

Kontaktchef Mika Vidlund, PSC, tfn 029 411 2614, mika.vidlund(at)etk.fi

Specialsakkunnig Antti Mielonen, PSC, tfn 029 411 2472, antti.mielonen(at)etk.fi