Skatter och avgifter på pensionen

Pensionstagarens slutliga inkomstnivå består av den inkomst som blir kvar efter skatter och socialförsäkringsavgifter.

Både arbetspensionen och folk- och garantipensionen är skattepliktig förvärvsinkomst. Lagstadgade pensioner beskattas i regel lindrigare i förvärvsinkomstbeskattningen än motsvarande löneinkomst. Det beror på särskilda skatteavdrag för pensionsinkomst.

Kollektiv tilläggspension som ordnats av arbetsgivaren och pension som betalas som engångsbelopp beskattas också som förvärvsinkomst. I beskattningen behandlas de på samma sätt som lagstadgade pensioner.

Pension enligt frivilliga individuella pensionsförsäkringar är skattepliktig kapitalinkomst, liksom uttag från LS-konton. Försäkringspremier och inbetalningar på LS-konton är avdragsgilla i inkomstbeskattningen. (Beskattning av LS-konton och frivilliga pensionsförsäkringar.)

Beskattningen av pensioner som betalas från utlandet till Finland eller från Finland till utlandet regleras i skatteavtal.

Beskattningen av lagstadgade pensioner bestäms huvudsakligen på samma sätt som beskattningen av övriga förvärvsinkomster. Följande inkomster är dock skattefria:

- barntillägg till folkpension

- vårdbidrag för pensionstagare

- fronttillägg, veterantillägg och bostadsbidrag för pensionstagare

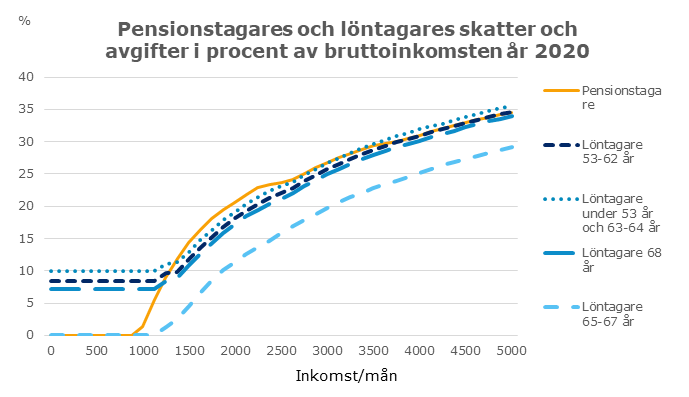

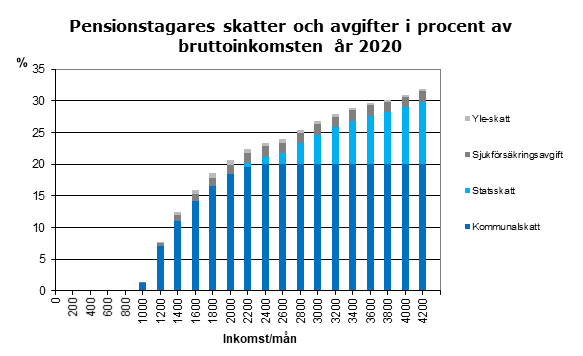

Skatte- och avgiftsbelastningen på pensionsinkomst och löneinkomst är olika på grund av att skatteavdragen och socialförsäkringsavgifterna är olika. På pensionsinkomst beviljas pensionsinkomstavdrag i både kommun- och statsbeskattningen.

På pensionsinkomst behöver man inte betala arbetslöshetsförsäkringsavgift eller arbetspensionsavgift. Sjukvårdsavgift tas ut på pensionsinkomst, men inte sjukförsäkringens dagpenningsavgift.

Tabell: Fullt pensionsinkomstavdrag år 2020 samt årsinkomstgränsen vid vilken pensionstagaren börjar betala skatt och årsinkomstgränsen vid vilken avdraget inte beviljas.

| Fullt avdrag | Skatt tas ut om inkomsten är | Inget avdrag om inkomsten är | |

| Kommunbeskattning | 9 230 | 11 575 | 27 329 |

| Statsbeskattning | 11 540 | 24 656 | 41 909 |

I låga inkomstklasser är en pensionstagares nettoinkomst större än en löntagares med samma inkomstnivå. På högre inkomstnivåer jämnas beskattningen ut.

På högre inkomstnivåer är avgifterna och skatterna på pensionsinkomst ungefär desamma som löntagares skatter och avgifter, inklusive löntagares förhöjda arbetspensionsavgift och arbetslöshetsförsäkringsavgift. År 2020 är arbetstagarnes arbetspensionsförsäkringsavgift 7,15 procent för personer i åldern 17–52 och 63–67 år och 8,65 procent för dem i åldern 53–62 år. Övergångsbestämmelsen om förhöjd arbetspensionsförsäkringsavgift för dem i åldern 53–62 år är i kraft åren 2017–2025.

Pensionstagares löneinkomster beskattas på samma sätt som vilken löneinkomst som helst. Övriga förvärvsinkomster minskar pensionsinkomstavdraget; när avdraget minskar, höjs skatteprocenten. På egentliga löneinkomster beviljas emellertid avdrag för inkomstens förvärvande, förvärvsinkomstavdrag och arbetsinkomstavdrag.

Arbetslöshetsförsäkringsavgift tas inte ut av lön till personer som fyllt 65 år. Arbetspensionsförsäkringsavgift ska betalas till den övre åldersgränsen för försäkringsskyldigheten, som varierar beroende på åldersklass. Sjukförsäkringens dagpenningsavgift tas inte ut av lön till personer som fyllt 68.

I början av år 2005 började pensioner som betalas enligt individuella pensionsförsäkringar beskattas som kapitalinkomst i stället för förvärvsinkomst. Övergångsperioden var kort.

Inbetalningar till långsiktigt pensionssparande (LS-avtal) kan dras av i kapitalinkomstbeskattningen på samma sätt som premier för frivilliga individuella pensionsförsäkringar. Avkastningen på de placerade pengarna beskattas inte under spartiden.

Som kapitalinkomst för mottagaren betraktas poster som tjänsteleverantören betalar till spararen eller någon annan som enligt sparavtalet har rätt till pengarna efter att personen i fråga har uppnått pensionsåldern. På skattepliktig kapitalinkomst betalar man inkomstskatt enligt procentsatsen för kapitalinkomst (30 procent).

Premier för frivilliga pensionsförsäkringar och inbetalningar enligt avtal om långsiktigt sparande får dras av från kapitalinkomst upp till 5 000 euro om året. Om arbetsgivaren har tecknat en sådan försäkring för den skattskyldiga, får den skattskyldiga dra av högst 2 500 euro av premierna för en försäkring som han eller hon tecknat själv eller i inbetalningarna enligt ett LS-avtal.

Den lägsta pensionsålder som berättigar till skatteavdrag för individuella pensionsförsäkringar har höjts flera gånger (se tabell). I nya försäkringar och LS-avtal är den lägsta pensionsåldern 68 år från och med år 2013.

Tabell. Lägsta ålder för pensionen enligt de regler som gällde när försäkringen tecknades

| FÖRSÄKRINGEN TECKNADES | PENSIONEN KAN BÖRJA VID ÅLDERN |

|---|---|

| – 30.9.1992 | 55 år |

| 1.10.1992-23.6.1999 | 58 år |

| 24.6.1999-5.5.2004 | 60 år |

| 6.5.2004-17.9.2009 | 62 år |

| 18.9.2009-31.12.2012 | Pensionsålder enligt ArPL, oftast 63 år |

| 1.1.2013- | 68 år |

Från och med år 2006 har finska pensioner som betalas till personer som är stadigvarande bosatta utomlands, dvs. begränsat skattskyldiga i Finland, beskattats på samma sätt som pensioner till personer som bor i Finland. Skatteprocenten, avdragen och deklarationsförfarandet är desamma som för personer som bor i Finland.

Tidigare togs det ut 35 procents källskatt på pensioner som betalades till personer bosatta utomlands. All skatt som utländska pensionstagare betalar går till staten, även den kalkylmässiga kommunalskatten, som motsvarar den genomsnittliga kommunalskattesatsen.

I vissa fall beskattas pensionen inte alls i Finland utan endast i den stat där pensionstagaren är bosatt, om det finns ett sådant skatteavtal mellan Finland och den andra staten.

Pension som betalas från utlandet har ofta redan beskattats i det land därifrån pensionen betalas. Då tas det inte ut inkomstskatt på pensionen i Finland, men pensionen höjer skatten på sådan inkomst som personen får från Finland. Några länder beskattar inte pension som betalas därifrån och då beskattas pensionen normalt i Finland.

Hur pensionen från ett visst land behandlas i beskattningen i Finland framgår av ett eventuellt skatteavtal mellan länderna. Skatteavtal ingås för att förhindra dubbel beskattning. Finland har ett avtal med mer än 60 stater. På utländska pensioner tas det vanligen ut den försäkrades sjukvårdsavgift i Finland.