Sijoitusriskit heijastuvat eläkkeiden rahoitukseen

Työeläkkeiden rahoituksen peruspalikoita ovat eläkemenojen lisäksi palkoista perittävät eläkemaksut ja -varat sekä niille saadut sijoitustuotot. Yleensä julkisessa keskustelussa korostetaan eläkemaksujen merkitystä. Sijoitusten roolia ei kuitenkaan kannata unohtaa, sillä eläkkeiden rahoituksen suurimmat uhat ja mahdollisuudet saattavat liittyä jatkossa juuri sijoitustuottoihin.

Sijoitusriskit ja -tuotot nostetaan tikun nokkaan tuoreessa raportissamme, joka tutkii sijoitusriskien vaikutuksia TyEL:n rahoitukseen stokastisten sijoitustuottolaskelmien avulla. Laskelmissa generoimme tuhansia mahdollisia skenaarioita sijoitustuotoille ja ajoimme ne Eläketurvakeskuksen pitkän aikavälin suunnittelumallin läpi. Tuloksena saimme suuren joukon erilaisia kehityskulkuja esimerkiksi eläkemaksuille, -varoille ja vakavaraisuudelle.

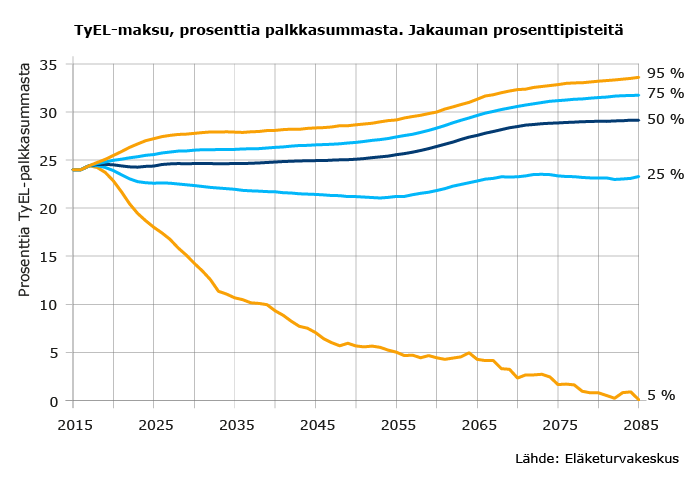

Yksittäisten skenaarioiden lukumäärän kasvaessa tuhansiin, laskelmat on hyvä niputtaa yhteen ja tarkastella näin saatavia jakaumia ja jakauman prosenttipisteitä. Tällöin voidaan tarkastella esimerkiksi 25 ja 75 prosentin prosenttipisteiden välistä aluetta ja todeta, että laskelmissa liikutaan tällä välillä 50 prosentin todennäköisyydellä. Vastaavasti 5 ja 95 prosenttipisteiden välillä ollaan 90 prosentin todennäköisyydellä. Myös 50 prosentin prosenttipiste eli mediaani on kelpo tunnusluku.

Tuuli yltyy eläkesijoitusten ympärillä

Raportin laskelmat paljastavat kaksi olennaista asiaa tulevien vuosien sijoitustuotoista. Ensinnäkin lähivuosikymmeninä sijoitustuotot voivat olla kiven alla. Tämä johtuu havaitusta matalasta korkotasosta ja siitä, että korkotason oletettu nousu laskee korkosijoituksille saatavia tuottoja. Kun soppaan vielä lisätään osakkeiden korkeat arvostustasot etenkin Yhdysvalloissa, niin huomataan, että keitto alkaa jäädä lähivuosien osalta aika laihanlaiseksi.

Toinen sijoitustuottoihin liittyvä uutinen on se, että vuosittain saatavat sijoitustuotot saattavat kulkea totuttua kuoppaisemmalla tiellä. Tämä johtuu ainakin osittain sijoitussalkkujen osakepainon kasvusta. Jo tilastojenkin perusteella osakkeiden osuus kaikista työeläkesijoituksista on kasvanut 1990-luvun lopun 10 prosentista nykyiseen reiluun 50 prosenttiin. Nykyisten sääntöjen mukaan osakepaino voi nousta jopa 65 prosenttiin.

Mitä sijoitustuotot edellä, sitä eläkemaksu perässä

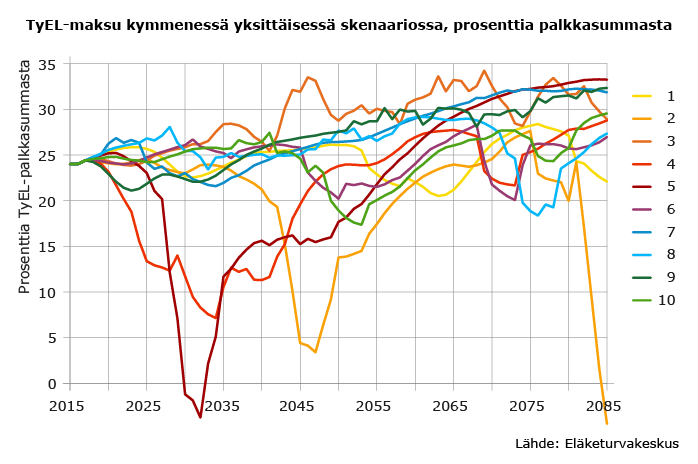

Sijoitustuottojen heilahtelu näkyy laskelmissa TyEL-maksutason heilahteluna. Heilahtelu on yksittäisissä laskelmissa sen verran merkittävää, että maksutason pitäminen 24,4 prosentissa vuodesta toiseen voi olla kovan työn takana (kuvio 1).

Maksuvaihtelun merkittävyys näkyy myös maksun jakaumassa (kuvio 2). Esimerkiksi vuonna 2030 työeläkemaksun arvioidaan olevan 50 prosentin todennäköisyydellä 22–26 prosentin välillä ja vuoteen 2085 mennessä luottamusväli on jo leventynyt 24–32 prosenttiin.

Maksun ylärajan muodostaa käytännössä eläkemenojen asettama taso. Varsinaista alarajaa maksulle ei ole. Pienenä kuriositeettina voisi todeta, että sijoitusten tuottaessa äärimmäisen hyvin ”eläkemaksuja ei tarvita ja rahaa riittää perustulonkin rahoitukseen”, kuten eräs työkaverini vitsaili. Tämän kortin varaan ei kuitenkaan kannata laskea, koska näin hyvä kehitys on hyvin epätodennäköistä.

Eläkkeet elävät jatkossakin ajan mukana

Viimeisin eläkeuudistus tuli voimaan vuoden 2017 alusta lukien. Laskelmien perusteella eläkesäännösten hienosäätöä tarvitaan myös jatkossa. Hieman alle puolet laskelmista ovat nimittäin sellaisia, joissa huonot sijoitustuotot ylittävät vakavaraisuuspääomien kantokyvyn. Jatkuvan uudistamistarpeen ei pitäisi kuitenkaan tulla yllätyksenä, jos on sattunut vilkaisemaan peruutuspeiliin. Maailma muuttuu.

Johtopäätökset

Arvaamattomia sijoitustuottoja, eläkemaksun holtitonta heittelyä ja jatkuvia vakavaraisuusongelmia. Hurjia tuloksia kauhistellessa mieleen hiipii ajatus: onko rahastointi kaiken vaivan väärti?

Tulevan kannalta vaihtoehto eli rahastoimaton jakojärjestelmä olisi kuitenkin vielä huonompi. Rahastojen ansiosta TyEL-maksu voidaan pitää matalammalla tasolla kuin ilman rahastoja. Jatkossa kannattaa kuitenkin pitää silmät auki ja varautua arvaamattomiin sijoitustuottoihin.

Lue lisää tehdyistä laskelmista täältä:

Sijoitusriskien vaikutus TyEL:n rahoitukseen

Tutustu ETK:n pitkän aikavälin suunnittelumalliin:

Lakisääteiset eläkkeet – pitkän aikavälin laskelmat 2016

Santalan kirjoitus ja sen pohjalla oleva tutkimus antavat harhaanjohtavan kuvan rahastoinnin merkityksestä TyEL-eläkkeiden maksussa.

ETKn omien laskelmien mukaan rahastoinnin kautta katetaan tulevaisuudessa vain alle 10 prosenttia eläkkeistä.

”Loput” 90 % katetaan suorina eläkemaksuina, jotka verotetaan palkkojen perusteella.

Suurimmat mahdollisuudet ja uhat kohdistuvat juuri tuohon 90 % osuuteen eli Suomen talouden ja palkkojen kehitykseen.

Uhkana 90 % osuudelle on juuri eläkemaksujen korotus rahastoinnin takia, kuten tehtiin viimeisen laman jälkeen.

Se vei talouden kasvusta 2 – 4 miljardia €/ vuosi ulkomaisiin rahastoihin.

Maksuprosentin korotuksen seurauksena yritykset joutuivat sopeuttamaan henkilöstöä irtisanomisin.

ETKn laskelmissa ei oteta huomioon sitä, että rahastointiin uhratut varat ovat poissa yrittäjiltä ja yrityksiltä, joiden varassa eläkkeiden maksu on.

Kirjoituksessa esitettiin kysymymys:”onko rahastointi kaiken vaivan väärti?”

Oikea vastaus tähän on: rahastointi ei ole minkään väärti, vaan eläkkeiden, työllisyyden, yritysten ja muun talouden kannlta vahingollista toimintaa.

Olen eri mieltä rahastoinnin kannattavuudesta kuin Saukkoriipi. Mielestäni TyEL-eläkkeiden rahastointi kannattaa ainakin seuraavien syiden takia.

1) Sijoitusten tuottaessa maksutaso pysyy menotason alapuolella: Tällä hetkellä TyEL:n maksutaso on 24,4 ja menotaso 26,6 prosenttia palkkasummasta. Rahastojen ansiosta eläkemaksuja on perittävä eläkemenoja vähemmän nyt ja tulevaisuudessa.

2) Suhdannevaihtelujen puskurointi: Huonossa taloustilanteessa talouden palkkasumma kääntyy laskuun. Eläkemenot eivät kuitenkaan reagoi täysimääräisesti supistuvaan palkkasummaan, jolloin joko perittävää eläkemaksua on nostettava tai rahastoja purettava. Varojen avulla tehdyllä puskuroinnilla vältetään äkilliset maksunkorotukset.

Esimerkiksi 1990-luvun lamassa eläkemenot suhteessa palkkasummaan kasvoivat 11,6 prosentista 18,7 prosenttiin, kun tarkastellaan lamaa edeltänyttä vuotta 1990 ja laman pohjakosketusta vuonna 1993. Vastaavaa maksunkorotusta ei kuitenkaan nähty. Vuonna 1990 TyEL-maksu oli 18,0 prosenttia palkkasummasta, seuraavina vuosina maksutasoa jopa madallettiin ja vuonna 1993 maksua perittiin 18,2 prosenttia palkkasummasta.

Puskurointi toimi myös viimeisimmässä finanssikriisissä, jolloin menot suhteessa palkkasummaan kasvoivat parikolme prosenttiyksikköä, kun taas maksutaso säilyi vakaana.

3) Sukupolvien välinen oikeudenmukaisuus: Ilman eläkkeiden rahastointia lasku tänään karttuvista eläkkeistä lähetetään täysimääräisenä tuleville sukupolville. Eläkkeiden rahastoinnin avulla voidaan varautua myös väestön vanhenemiseen ja työikäisen väestömäärän laskuun.

Kun huomioi nämä kolme tekijää, niin on vaikea nähdä miten rahastoimaton eläkejärjestelmä olisi parempi vaihtoehto nykyisessä tilanteessa. On toki totta, että rahastojen purkaminen saattaisi luoda väliaikaisen piristysruiskeen talouteen, mutta rahastojen purkamista ehdotettaessa olisi reilua tuoda julkisesti esiin mikä sukupolvi joutuu maksamaan elvytyksen korkoineen.

Keskustelemme yli 100 miljardin euron investoinneista, joiden järkevyyttä perustellaan mielipiteillä, kun ei ole tehty yhtään kattavaa tutkimusta aiheesta. Eihän mitään sijoituksia voi perustella pelkästään tuotoilla. Varsinkin, kun sijoitettu pääoma saadaan tuottoina takaisin vasta vuoden 2060 paikkeilla. Sata vuotta sijoitusten alkamisen jälkeen.

1) TyEL rahastoihin on kerätty varoja kymmeniä vuosia ja köyhdytetty suomalaisia.

Maksu on ollut suurimman ajan kolmanneksen yli maksettujen eläkkeiden.

Nyt ja tulevaisuudessa rahastojen tuotosta käytetään vain murto-osa eläkemaksujen alentamiseen, pääosa menee rahastojen kasvattamiseen.

Jos rahastointia ei olisi suoritettu, varat olisivat jääneet Suomeen. Talouskasvu olisi voimakkaampaa ja sen seurauksena eläkemaksut olisivat merkittävästi pienemmät.

TyEL menotaso 26,6 prosenttia ei ole mikään luonnon vakio, vaan seurausta ETK:n politiikasta.

TyEL maksutaso 24,4 prosenttia ei sisällä TVR -osuutta ja maksuprosentti on yli 25 prosenttia.

2) Suhdannevaihtelujen puskurointiin eläkerahastoja ei ole käytetty.

Eläkemaksuprosentti määrätään ennakkoon. Vaikka rahastoinnin tuotot olisivat suuremmat kuin 3,5 prosenttia,

eläkemaksuja ei alenneta vaan tuotot jätetään rahastoihin. Vuoden 2016 suunnitelmassa rahastoinnin nykytaso piti olla vasta vuosien kuluttua.

Viime finanssikriisin jälkeen olisi viimeistään pitänyt käyttää rahastoja.

Sen sijaan TyEL -maksut nousivat yli kymmenen prosenttia, kun huomioidaan TVR -maksujen kohoaminen työttömyyden lisääntymisen takia. YT -neuvotteluissa päädyttiin aina ”eläkejärjestelyihin”, joka lisäsi maksumenoa.

ETK:n laskentaohjelma ei sisällä mitään optimointia tai feedbackiä talouteen/taloudesta.

Eläkemaksujen korotukset selittävät Talouspolitiikan arviointineuvoston 2018 raportin sivulla 32 esitetyn BKT:n ja teollisuuden tuotannon laskun.

1990 -luvun lamaan eläkerahastoinnilla oli vain negatiivinen vaikutus. Sitä ennen rahastoinnin vuoksi ylisuurilla eläkemaksuilla köyhdytettiin yrityksiä.

Lama johtui siitä, että yritykset ottivat ulkomailta lainoja, joiden arvo nousi yhdessä päivässä devalvoinnin vuoksi ja seurauksena oli konkursseja.

3) Sukupolvien välisen oikeudenmukaisuuden käyttäminen rahastoinnin perustelussa osoittaa, että faktat ovat vähissä. Jotta oikeudenmukaisuudesta kannattaisi edes keskustella, jokaisen sukupolven täytyisi lähteä samalta viivalta (=nollasta) tekemään töitä. Edelliset sukupolvet ovat kasvattaneet talouden, jonka avulla maksetaan tulevaisuudessakin yli 90 prosenttia eläkkeistä. ETK:n laskelmien mukaan tulevaisuudessa eläkeläiset saavat jopa kolminkertaiset keskimääräiset eläkkeet verrattuna aikaisempiin eläkeläisiin.

Kasvavien eläkkeiden vuoksi rahastointia ollaan lisäämässä maailman tappiin.

Eläketurvakeskuksessa ei tehdä päätöksiä eläkerahastoihin liittyen, joten tämän blogikirjoituksen kommentti-osio on luultavasti väärä paikka vaatia rahastoinnista luopumista. Kommentoin kuitenkin lyhyesti esiin nostamiasi asioita:

1) Talouden kasvupyrähdykset helpottavat eläkkeiden rahoittamista hetkellisesti. Kasvun pitää olla pysyvästi nopeampaa, jotta myönteiset vaikutukset eläkkeiden rahoittamisessa näkyisivät myös pidemmällä aikavälillä. Se että Suomen talouskasvu olisi pysyvästi nopeampaa kuin verrokkimaissa tuntuu epäuskottavalta.

2) Kuvasin puskurointia edellisessä kommentissani. Talouden elvyttäminen eläkemaksua alentamalla on toinen asia, josta päättäminen on kuulunut perinteisesti kolmikannalle.

3) Eläkkeiden rahoittamisessa otetaan aina kantaa sukupolvien väliseen tulonjakoon, riippumatta siitä haluaako asialta ummistaa silmänsä.

Koska aihe tuntuu kiinnostavan, niin lopuksi suosittelen vielä tutustumaan uuteen työeläkevaroja ja eläkkeiden rahoitusta käsittelevään julkaisuun: https://etk-staging.valudata.fi/julkaisu/tyoelakevarat-ja-elakkeiden-rahoitus/

ETK ei voi vierittää vastuuta kokonaan kolmikannan taakse, kun pari ETK:n työntekijää tekee eläkerahastoinnin puolesta aktiivista propagandaa.

Siitä on ”hyvänä” esimerkkinä Sankalan mainitsema ETK:n nettikirja.

Heti kirjan alkuosassa (s.14) annetaan lukijalle väärä kuva rahastoinnin merkityksestä eläkemaksuissa.

Tutkimustuloksina esitetään omia mielipiteitä siitä, että työnantajat eivät tarvitse omaa pääomaa kuten:

”Suomen pääomamarkkinat ovat avoimet ja verraten kehittyneet.

Ei siis ole ilmeistä, että nimenomaan pääoman saatavuus olisi nykyisin tai

tulevaisuudessakaan merkittävä rajoite investoinneille tai työpaikkojen luomiselle.”

ETLAn ”tutkijoille” propagandan käyttöön kelpaa myös eläkerahastoinnin huono tuotto:

”Jos eläkejärjestelmä ei ole täysin rahastoiva, sen alku-vaiheen sukupolvet

yleensä maksavat vähemmän kuin myöhemmät sukupolvet.

Suomessa tätä ’alkuvaihetta’ on venytetty, ja voi kysyä miksi piti

kestää 55 vuotta ennen kuin maksut saatiin tasaiselta vaikuttavalle tasolle.”

Syynä 55 vuoteen on ollut rahastoinnin heikko tuottavuus verrattuna palkkojen kasvuun.

Rahastoinnin olisi pitänyt tapahtua kahdessakymmenessä vuodessa.

Pelkästään se, että 55 vuotta on haaskattu rahaa ennen kuin euroakaan netotaan, on sinänsä mieletöntä.

Kyseessä on Suomen huonoin investointi, joka ylittää arvoltaan moninkertaisesti kaikki epäonnistuneet sijoitukset yhteenlaskettuna.